对冲模型是现代金融领域中的一种重要工具,用于管理风险并优化投资组合,随着金融市场的日益复杂化和不确定性增加,对冲模型的应用越来越广泛,本文将详细介绍对冲模型的原理、应用及其在实际操作中的优势与局限性。

对冲模型的基本原理

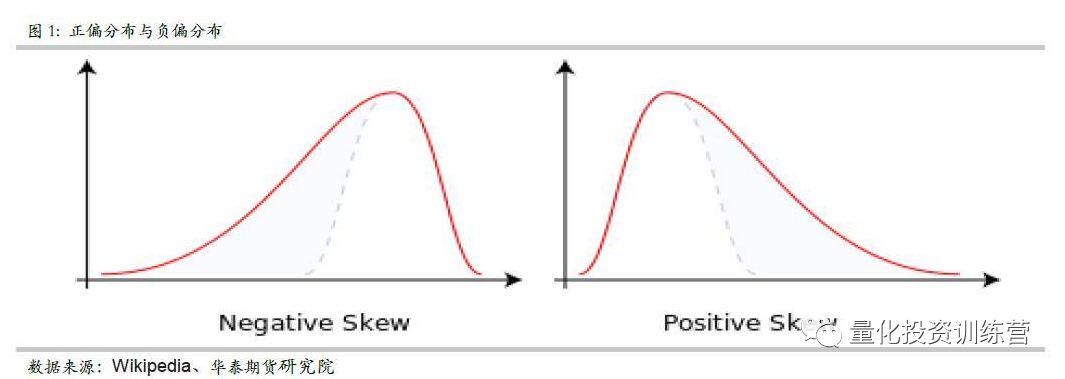

对冲模型的基本原理是通过建立相反的交易部位来抵消潜在的风险敞口,这种策略通常涉及同时买入和卖出同一种资产的不同市场或不同形态的衍生品,以实现风险的对冲,对冲模型的核心在于识别并量化风险,然后通过分散投资来降低整体风险敞口。

对冲模型的应用

1、股票对冲

股票对冲模型主要应用于股票市场,通过同时买入被低估的股票和卖出被高估的股票,以实现风险的对冲,这种策略有助于降低投资组合的整体风险,提高收益的稳定性。

2、债券对冲

债券对冲模型主要用于债券市场,通过对不同债券的买入和卖出操作,实现利率风险和信用风险的对冲,这种策略有助于投资者在利率波动和信用风险事件发生时保持稳定的收益。

3、期货对冲

期货对冲模型利用期货市场来管理现货市场的风险,通过买入或卖出期货合约,投资者可以抵消现货市场价格波动的风险,这种策略广泛应用于商品、金融衍生品等市场。

4、期权对冲

期权对冲模型利用期权市场来管理风险,通过买入或卖出期权,投资者可以调整投资组合的风险敞口,实现风险的对冲,期权对冲策略在风险管理、套利和投机等方面具有广泛的应用。

对冲模型的优势与局限性

1、优势

(1)降低风险:通过对冲模型,投资者可以降低投资组合的整体风险,提高收益的稳定性。

(2)灵活多样:对冲模型具有高度的灵活性,可以根据投资者的风险偏好和投资目标进行定制。

(3)适应性强:对冲模型可以适应不同的市场环境,包括牛市、熊市和震荡市。

2、局限性

(1)成本较高:对冲模型需要投入较多的资金进行交易,增加了投资者的成本负担。

(2)技术要求高:对冲模型需要较高的金融知识和分析能力,普通投资者难以掌握。

(3)市场流动性风险:在某些市场环境下,可能难以找到理想的对冲工具,导致对冲策略无法实施。

对冲模型的构建与实施

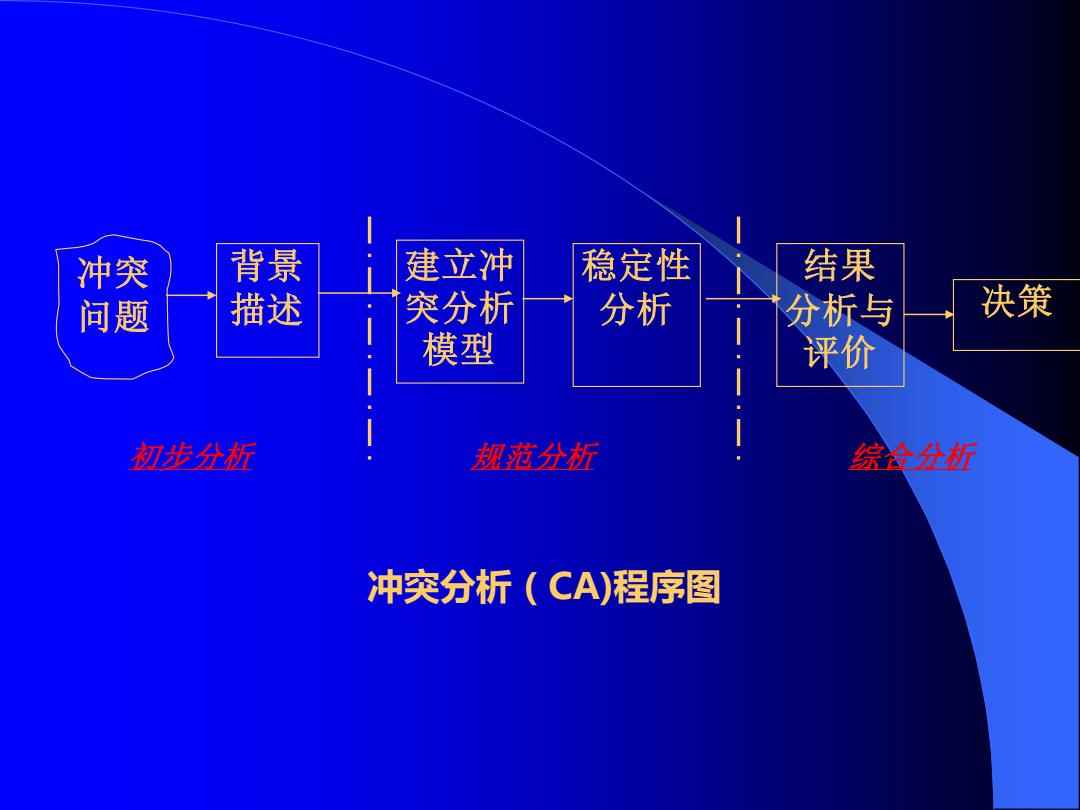

构建对冲模型需要遵循以下步骤:

1、识别并量化风险:通过对市场环境、行业趋势和资产特性的分析,识别潜在的风险因素并量化其影响。

2、选择合适的对冲工具:根据风险敞口和投资者的需求,选择合适的对冲工具,如股票、债券、期货、期权等。

3、构建对冲策略:根据风险分析和工具选择,构建具体的对冲策略,包括买入和卖出的时机、数量等。

4、实施与调整:在实际操作中实施对冲策略,并根据市场变化及时调整策略。

案例分析

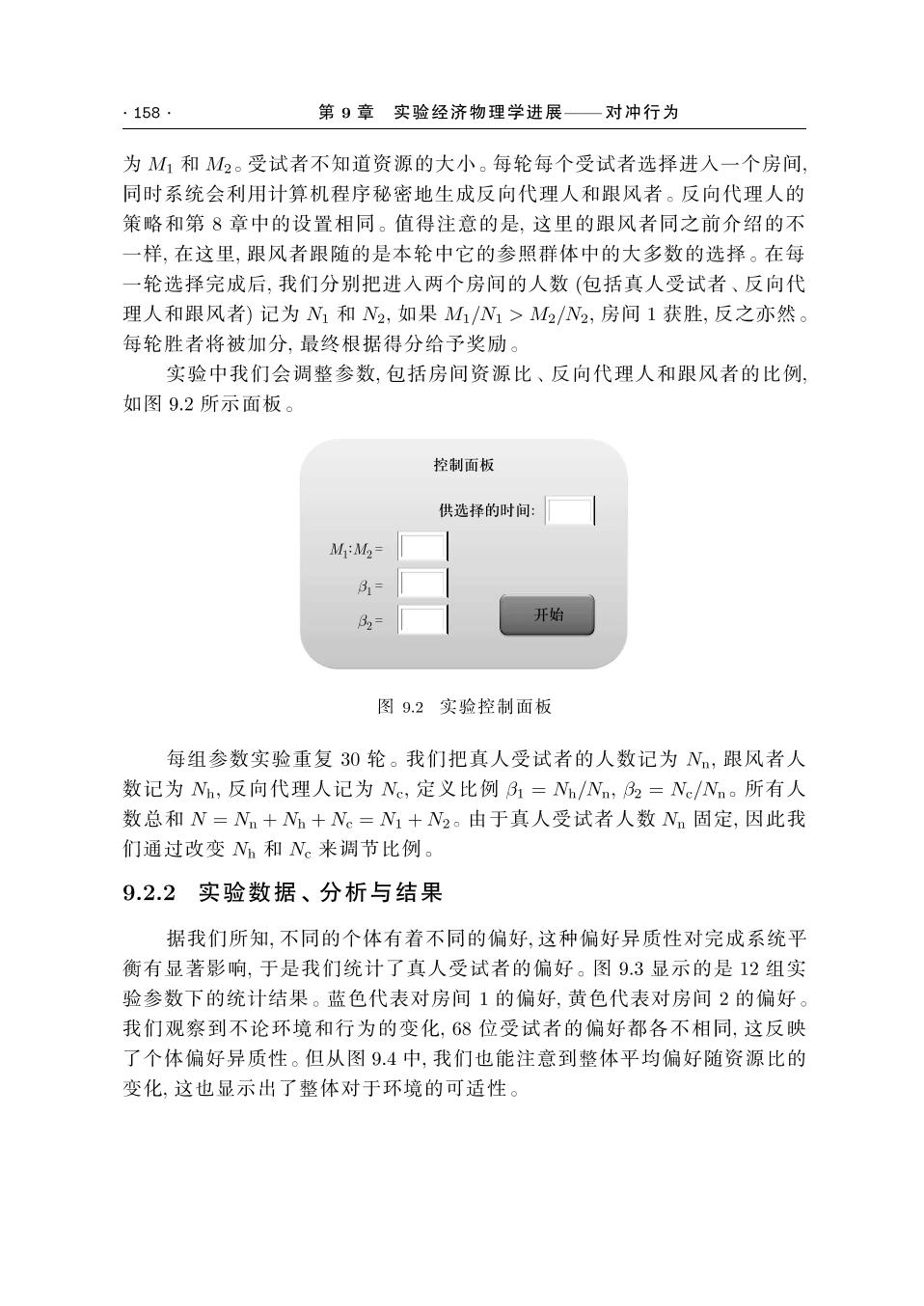

以股票对冲为例,假设投资者认为某公司的股票被高估,可以选择卖空该公司股票以实现对冲,当该公司股票价格下跌时,卖空操作产生的收益可以抵消投资组合中其他资产的损失,通过这种方式,投资者可以在一定程度上降低整体风险。

对冲模型是管理金融风险和优化投资组合的重要工具,通过对冲模型,投资者可以降低风险、提高收益稳定性并适应不同的市场环境,对冲模型也存在一定的局限性,如成本较高、技术要求高等,投资者在运用对冲模型时需要根据自身的风险偏好、投资目标和市场环境进行综合考虑。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...